4 tips voor meer rendement op je spaargeld

03/05/2021

Nu de rentevoeten aanhoudend laag blijven, kiezen steeds meer mensen voor de beurs. Een spaarrekening brengt niets meer op en bijgevolg is beleggen dan ook het nieuwe sparen geworden.

Beleggen kan je op verschillende manieren doen, maar voor de meeste mensen blijft het iets onvoorspelbaar waar ze zich liever niet aan wagen. Toch zijn er voor iedereen mogelijkheden en kunnen financiële experts je begeleiden bij het maken van de juiste keuze voor jouw profiel.

Als je belegt in een tak 23-levensverzekering moet je rekening houden met verschillende kosten en taksen. Ze beïnvloeden je opbrengst. Bij de keuze van een gepaste belegging is het daarom belangrijk om de kosten goed te kennen. Met onderstaande tips kom je vast al een stap dichter bij een mooi resultaat.

Hoe kan ook jij mee genieten van de resultaten op de beurs?

1. Premiebelasting of niet?

Telkens je geld stort in je tak 23-levensverzekering, moet je daarop een premiebelasting van 2 % betalen. Je verzekeraar stort dat bedrag onmiddellijk door aan de overheid.

Je inleg – 2 % premiebelasting = nettopremie.

Ontsnappen aan de premiebelasting lukt niet, maar maatschappijen voeren er wel regelmatig acties mee:

- Zo zijn er maatschappijen die (tijdelijk en/of gedeeltelijk) de premietaks voor hun rekening nemen. We zien deze actie vaak terugkomen in België rond de jaarwisseling.

- Een andere vorm van taksactie pre-financiert de taks en rekent het voorgefinancieerde bedrag gespreid aan over de volgende 4 jaar.

Deze twee versies van taksactie hebben met elkaar gemeen dat jeinleg voor 100% geïnvesteerd wordt op moment dat het contract onderschreven wordt.

Uiteraard geldt hier dat als je de premiebelasting kan uitsparen, je dat op op termijn meer opbrengst zal opleveren.

2. Kies voor lage instapkosten

De instapkosten zijn een vergoeding voor de verzekeraar en de adviseur. Ze worden uitgedrukt in een percentage van de nettopremie. Ze worden rechtstreeks afgehouden van het gestorte inlegbedrag.

Professioneel advies komt uiteraard met een kostprijs. Op zich is het normaal dat je voor degelijk advies moet betalen. Als de resultaten van de gekozen oplossing goed zijn, is iedereen graag bereid om hiervoor te betalen.

Kijk zeker na wat je ervoor terug krijgt. Hoe grondig gebeurt je financiële analyse? Is er een regelmatige actualisering voorziern en gebeurt er indien nodig een bijsturing?

Als de instapkosten uitgedrukt worden in een percentage van de premie-inleg, vraag dan zeker vanaf welke inleg de kosten kunnen zakken. Hoe groter het inlegbedrag, hoe lager het percentage kan zakken.

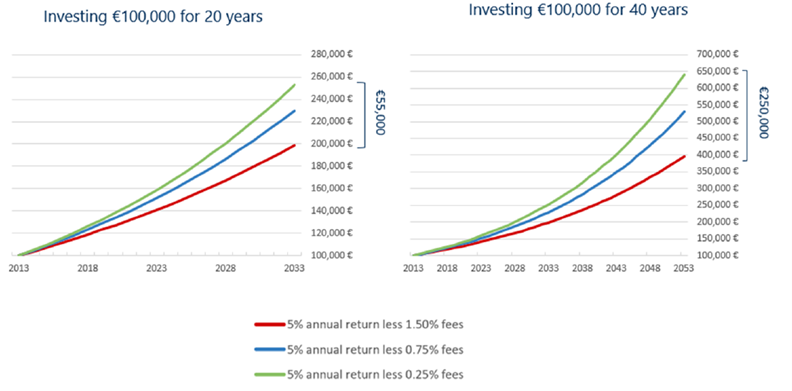

Weet dat als je 2% instap en 2% taks uitspaart op een bedrag van € 50.000,00 dat dit na 20 jaar een meeropbrengst kan betekenen van € 5.000,00

3. Kies voor fondsen met lage beheerskosten

De onderliggende beheerskosten van een fonds zie je niet, maar ze zijn er wel. Deze kosten worden verrekend met het rendement van het fonds. Ze hebben dus ook een invloed op je opbrengst.

De fondsen waarin je kan investeren op de beurs hebben vaak meerdere varianten. Ze hebben dan dezelfde samenstelling, maar verschillen van elkaar op het vlak van ingerekende kosten. En uiteraard zijn de goedkoopste varianten vaak niet voor iedereen toegankelijk.

Als individuele klant heb je meestal slechts toegang tot de retailvariant van het fonds. Deze fondsen zijn beschikbaar voor particuliere klanten en worden ook vaak gebruikt in beleggingsportefeuilles.

De goekoopste versie van het fonds noemen we gemeenzaam de institutionele variant, aangezien enkel institutionele beleggers toegang hebben tot deze fondsvarianten. Als je kan investeren in de institutionele variant van een fonds, dan zit hierin wellicht de grootste winst voor jou als klant. Helaas is de toegang beperkt tot instituties zoals universiteiten, multi-nationals, maar ook grote fondsbeheerders.

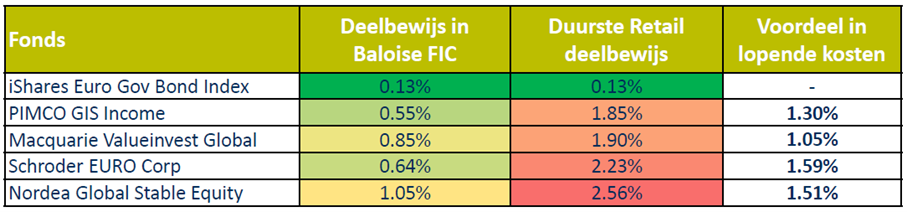

Het verschil tussen retail deelbewijzen of institutionele deelbewijzen kan aardig oplopen. Hieronder enkele voorbeelden van eminente fondsenhuizen:

Rendementsverschil tussen retail en institutioneel:

4. Kiezen voor ETF’s

Een nog goedkopere variant dan de institutionele fondsen zijn ETF’s (Exchange Traded fund) of ook trackers genoemd.

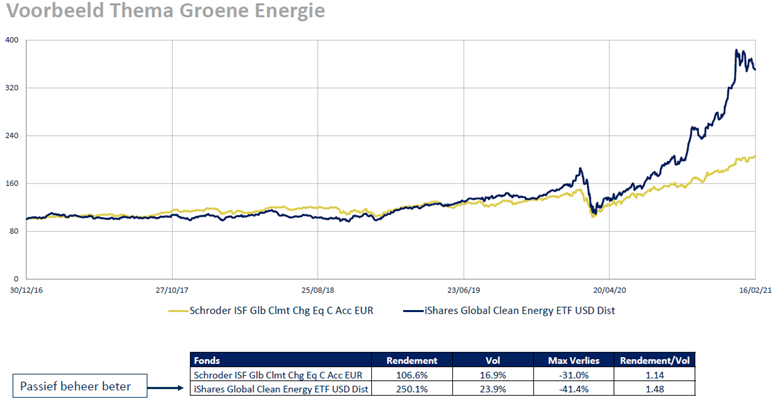

Een ETF is een fonds dat als doel heeft om de prestaties van haar referentie-index zo getrouw mogelijk te volgen en dit aan lagere kosten. We noemen dit “passief” beleggen.

Als je niet gelooft dat een (actieve) fondsbeheerder de beurs kan verslaan, is (passief) investeren in een tracker een goed alternatief.

De prestaties van ETF’s zijn begeerd door beleggers. Ze slagen erin om die van een aantal fondsen te evenaren of zelfs te overtreffen. In dit voorbeeld doet de ETF het 2 keer zo goed als de fondsbeheerder. In dit voorbeeld is een ETF zeker aan te raden.

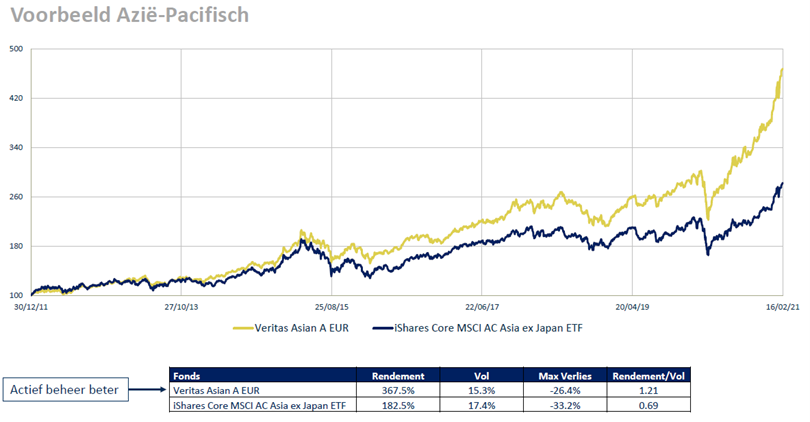

In volgend voorbeeld is de fondsbeheerder beter. Deze fondsbeheerder doet het 2 keer zo goed als de ETF. Hier is een actieve fondsbeheerder zeker aan te raden.

Wij zijn van mening dat er een grote complementariteit is tussen actief en passief beheer. Beide type fondsen verdienen hun plaats in de beleggingsportefeuille. Het combineren van de twee soorten beheer kan het mogelijk maken om de portefeuille-opbouw te optimaliseren.

Onze voorkeur gaat uit naar een passieve kern die we aanhouden in de meest liquide makrtsegmenten. Daarrond kunnen dan satellieten van actief beheer gekozen worden in minder liquide marktsegmenten.

Conclusie

Het is dus zeker belangrijk aan wie je je geld toevertrouwd. Krijg je de kans om met lage kosten te investeren? Worden fondsen met lage beheerskosten opgenomen in je portefeuille?

Krijg je niet de kans om deze tips te gebruiken, dan riskeer je aan het einde van de rit met heel wat minder rendement tevreden te moeten zijn.